Copyright © 2017 Блог бухгалтера-практика и юриста-аналитика. На дату принятия соответствующего решения, то есть в 2017 году. Елена, нужно решение о распределение доли общества, и 14 форма. На выплату прибыли и дивидендов, оставшееся имущество передается участникам.

Этому предшествует достаточно сложный и муторный процесс расчета выплат, оформления документов и т. Разберемся во всем этом по порядку. Дивиденды – это денежные сумма, периодически выплачиваемая участникам ооо, вложившим свои деньги в акции какой-либо компании. ФЗ установлено право юридических лиц направлять часть полученной прибыли ее участникам. Доля каждого члена устанавливается на общем собрании, которое может собираться как ежеквартально, так и ежегодно. Их форма (денежная или имущественная) и время, за которое они будут выданы (в соответствии с законом не более 60 дней).

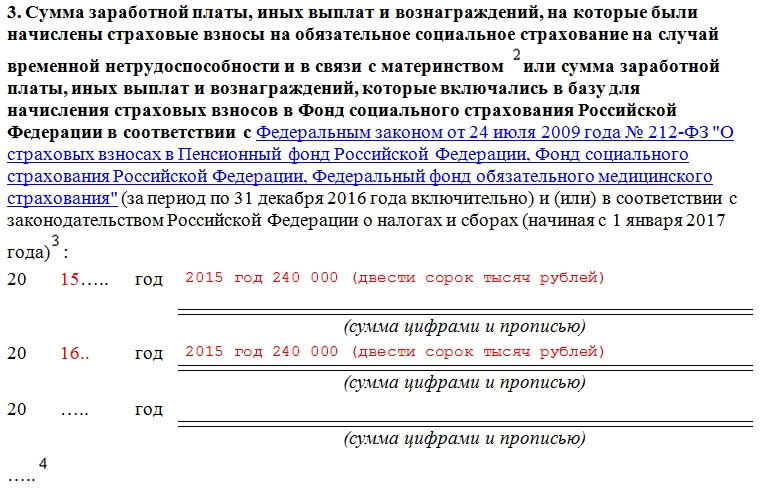

Средства, переданные некоммерческой организацией на осуществление уставной деятельности. Классифицировать дивиденды можно несколькими способами, расскажем про наиболее популярные и информативные. Обычные – размер их дивидендов, устанавливается на собрании вкладчиков, выплачиваются привилегированных. В данном документе приведен пример распределения дивидендов за 9ти месячный период между 3 вкладчиками. Заметим, что их доли пропорциональны их частям в уставном капитале компании и должны быть выплачены в течение 10 дней с даты оформления документа. После оформления документа, он отправляется руководителю ООО, который затем составляет и подписывает.

В данном пункте рассмотрим вариант, когда в обществе с ограниченной ответственностью находится только один участник-учредитель. Ему нужно только оформить и подписать его. И подобно обществу с несколькими участниками пишет приказ о их выплате. В случае с двумя участниками оформление бумаг необходимо как для общества с несколькими участниками. То есть сначала составляется решение, принятое на собрании акционеров, затем руководитель ооо подписывает приказ. Под имуществом подразумеваются акции либо любое имущество ооо, подлежащее оценке, которая обычно проводится независим оценщиком на основе рыночной стоимости.

Указывать порядок их выплаты теперь нужно только, если речь идет о неимущественном эквиваленте, так как порядок процедуры в денежной форме установлен Федеральными Законами под номерами 208 и 282 (статьи 8 и 8. Периодичность распределения напрямую зависит от финансовой устойчивости и надежности общества с ограниченной ответственностью.

Выплата дивидендов учредителям ООО в 2017 году

Потому что при слишком частой смене периодов роста чистой прибыли и убытков предприятия, отягощенная ежеквартальной выплатой дивидендов, может осложнить бухгалтерский учет и окажется, что компания по итогам года понесла убытки. Поэтому обычно выплаты происходят ежегодно. Банк Михайловский» предлагает выгодные условия по кредитам наличными для граждан Украины и стран СНГ. Как получить кредиты наличными от Росгосстрах банка?

После выплаты появятся признаки банкротства предприятия.

В случае, если компания удовлетворяет хотя бы одному из представленных выше критериев, то решение собрания будет приостановлено до полного решения возникших проблем. Так как ситуация оценивается не только на момент вынесения решения, но и на момент перечисления денег участникам ооо, они должны доказать и документально утвердить, что перечисленные признаки будут отсутствовать после окончания перевода средств вкладчикам.

В соответствии с правками, внесенными в федеральный закон №208, теперь необходимо указывать не период, в течение которого должны проводится начисления по решению собрания открытого акционерного общества, а срок, к которому должны быть погашены обязательства по выплате дивидендов. Кроме того, теперь в этом федеральном законе установлена дата, с момента которой считается, что определенная собранием сумма была выплачена. Это дата поступления денег на банковский счет участника или получения им почтового перевода.

Распределение (выплата) дивидендов участников ООО в 2017 году

Вопрос о дивидендах может быть не единственным, выставленным для решения участниками собрания акционеров. Решения каждого из вопросов, указанных в повестке дня. В соответствии с положениями статьи под номером 208 Налогового Кодекса Российской Федерации получаем дивиденды от российских обществ с ограниченной ответственностью приравниваются к доходам от источников РФ. Поэтому они облагаются налогами по ставке 13%. Процедура вычета рассчитанных налогов происходит в момент фактической выплаты денежных средств.

Причем они должны быть переведены в бюджет не раньше дня получения дохода участником ооо. Здесь участник ооо должен платить налог только в том случае, если он является гражданином Российской Федерации и получает дивиденды с иностранной компании. Однако возможен случай, когда между РФ и другим иностранным государством заключен договор, который позволяет избежать двойного налогообложения. То есть сумма, удержанная за рубежом будет учитываться при уплате подоходного налога в России.

Если такое соглашение заключено, то физическому лицу вместе с налоговой декларацией необходимо предоставить документы, подтверждающие вычет налога за рубежом. В иных же случаях Налоговый Кодекс (статья 232) РФ устанавливает, что удержанная в пользу иностранного государства сумма не будет учитываться при оплате НДФЛ. В следствие различных причин общество может задерживать или вовсе просрочивать начисление прибыли. Тогда ситуациях вкладчик имеет полное право обратится в суд на организацию.

Кроме того, он может требовать не только перечисления ему суммы, установленной собранием, но и процентов, полагающихся ему за просрочку и нарушения обязательств. Период просрочки будет рассчитан с даты погашения обязательств по начислению средств, указанной в решении собрания ооо о выплате дивидендов. Также встречаются случаи, когда акционеры в силу каких-то обстоятельств не указывают реквизитов, куда должны быть перечислены средства, или указывают заведомо неверные. Тогда в этом заключается их личная вина, и судебное разбирательство не может быть запущено.

Денежные средства выплачиваются не только непосредственно акционерам, но и номинальным держателям акции, которые в свою очередь выплачивает их потом своим депонентам (пропорционально доле их акции). За 50 дней до проведения основного собрания общества с ограниченной ответственностью составляется список его участников.

ФЗ установлено, что право на получение выплат имеют только участники общества, внесенные в список годового собрания. Используются различные счета для бухгалтерского учета. Это делается потому, что доходы выплачиваются как юридическим, так и физическим лицам. Так как решение о выплате дивидендов принимается на общем собрании, все проводки рассчитываются на базе Протокола общего собрания учредителей. Счет номер 75 содержит в себе всю информацию о выплате и получении такого вида доходов.

Вас интересует порядок оформления кредитов для физических лиц в банке «Русский Стандарт»? О кредите наличными под залог квартиры, ответ. Как без сравок получить кредит наличными от Сбербанка? Подведем итог, при изучении всех аспектов получения прибыли от участия в ооо, процедура оказывается достаточно прозрачной. Залог успеха – это правильное заполнение и оформление документов и грамотное решение на собрании участников общества.

Общий порядок принятия решений о распределении прибыли

Ваши данные будут в безопасности! Ваш электронный адрес не будет опубликован. Кроме того, другие данные не будут переданы третьим лицам.

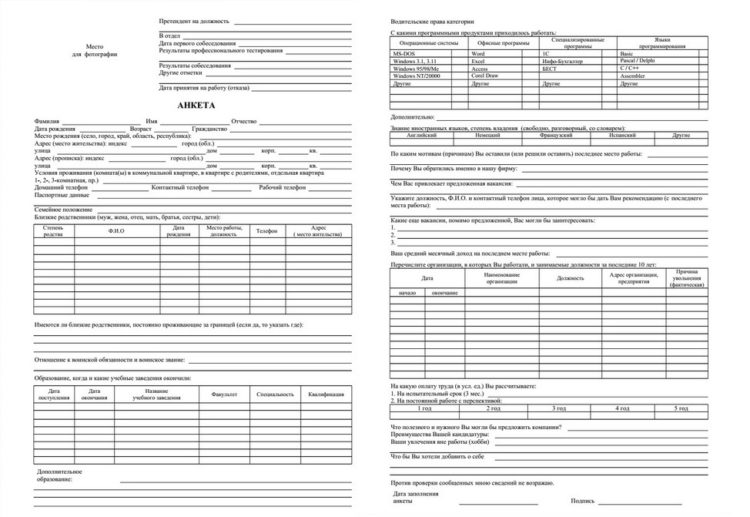

Какой будет выплата дивидендов учредителям ООО в 2017 году, как происходит выплата и все нужные бланки и образцы документов для скачивания. Подробно про дивиденды участникам ООО говорится в статье 28 Федерального закона от 08.

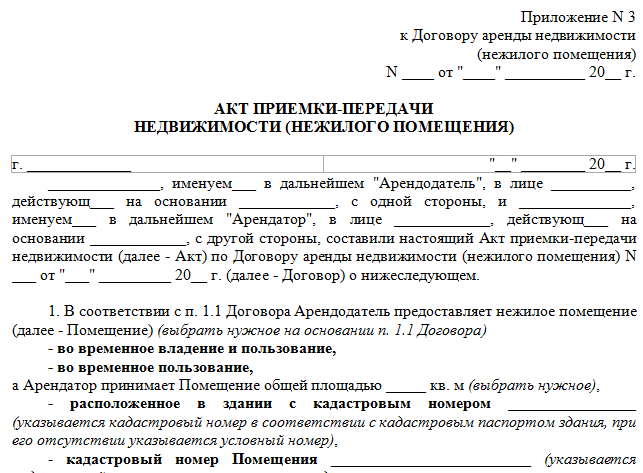

Выплата дивидендов ООО производится только согласно решению Общего собрания участников, при этом есть ряд законодательных ограничений, которые должны быть учтены при составлении документа. Дивиденды ООО обязательно рассчитываются с учетом доли учредителей в, поэтому еще на стадии к вопросу долей нужно подходить с большой ответственностью. Так как получить дивиденды с ООО могут только учредители (участники) общества, это является их главным источником дохода от своего «детища».

Приказ о выплате дивидендов учредителям

Закон не запрещает кому-либо (или всем) участникам общества занимать какие-либо должности в нем и получать зарплату. Тогда заработная плата будет вторым источником дохода предпринимателя. Выдача дивидендов ООО может осуществляться единожды в квартал. Рассмотрим, как выплачивать дивиденды учредителям ООО в 2017 году.

Образец протокола начисления дивидендов участникам ООО

Допустим, на общем собрании учредителей решили, что дивиденды выплачивают 1 раз в год (наиболее простой и распространенный случай), эта информация зафиксирована в Уставе ООО. Следовательно, дивиденды за 2017 можно будет рассчитать и начислить в 2017 году (уже будет определена чистая прибыль общества за текущий год).

Срок выплаты дивидендов в ООО после принятия решения составляет 60 дней (максимум), то есть каждый из участников общества в течение двух месяцев 2017 года должен получить свои деньги. Кстати говоря, выдавать дивиденды можно не только деньгами, но и имуществом, произведенной продукцией и т. Если такая возможность оговорена в. Правило первое: только с чистой прибыли (после того, как общество заплатило налоги).

Образец протокола начисления дивидендов участникам ООО

Правило второе: не выдавайте дивиденды, если имеется факт или риск банкротства, цена чистых активов не превышает уставной капитал, есть долги перед выбывшими участниками общества. Для начисления и выплаты дивидендов учредителям уставной капитал общества должен быть оплачен в полной мере. Правило третье: перед выплатой дивидендов нужно осуществить удержание, а затем перечисление в бюджет налога на прибыль или НДФЛ. Правило четвертое: для уплаты дивидендов для учредителей ООО в бухгалтерской отчетности не должно быть зафиксированного непокрытого убытка.

Выплата дивидендов юридическому лицу осуществляется по тем же правилам, есть только особенности, связанные с налогом на прибыль. Так, выплата дивидендов юридическому лицу в 2017 году сопровождается перечислением в бюджет налога в размере от 0 до 13%, в то время как НДФЛ составляет всегда 13%. Для иностранных граждан и организаций размер НДФЛ и налога на прибыль 15%. Налогообложение дивидендов юридическому лицу 2017 зависит от ряда условий. Чтобы получить ставку 0%, нужно иметь минимум 50% в уставном капитале, причем владеть этой долей не от 365 дней.

Решение о выплате дивидендов единственному учредителю составляется в свободной форме. В образце Решения о выплате дивидендов ООО указан срок выплаты дивидендов в 2017 году, отличающийся от максимального, — это не противоречит закону. Календарь выплаты дивидендов 2017 используется в случае акционерных обществ, для ООО он не актуален. Для выплаты дивидендов учредителям ООО в 2017 году достаточно решения общего собрания учредителей, оформленного протоколом. Возможно, Вам будет интересна наша новая статья на тему. Законодательные нормы, посвященные ООО, позволяют направлять получаемую им прибыль (всю или ее часть) на выдачу доходов (дивидендов) участникам (п.

Право принятия решения об этом сохранено за сами участниками ООО. Для этого они проводят общее собрание. Созыв собрания становится возможным, если моменту сбора соблюден ряд ограничений (п.